Exklusive Online-Informationen zur Serie: Alles, was Sie zu SEPA wissen müssen

Der einheitliche europäische Zahlungsraum SEPA wird schon bald Realität. Ab Februar müssen alle Überweisungen und Lastschriften im neuen europaweit einheitlichen SEPA (Single Euro Payments Area) Format stattfinden. Wir haben die wichtigsten Begriffe, die häufigsten Fehleinschätzungen und weitere Informationen und Checklisten rund um SEPA zusammengestellt.

Diese Begriffe rund um SEPA müssen Sie kennen:

SEPA

Single Euro Payments Area (Einheitlicher Euro-Zahlungsverkehrsraum). Im europaweit einheitlichen Zahlungsraum sollen für Kunden keine Unterschiede mehr zwischen nationalen und grenzüberschreitenden Zahlungen erkennbar sein.

IBAN

International Bank Account Number. Mit der international standardisierten Nummer lässt sich jedes Girokonto im SEPA-Raum eindeutig identifizieren. Die IBAN kann bis zu 32 Stellen umfassen.

BIC

Business Identifier Code. Die international gültige Bankleitzahl wird von der Society for Worldwide Interbank Financial Telecommunication (SWIFT) festgelegt und vergeben. Daher wird sie oft auch als SWIFT-Code bezeichnet.

IPI

International Payment Instruction (internationale Zahlungsinstruktion). Eine IPI besteht aus einem standardisierten Zahlungsbeleg und einer standardisierten Zahlungsmeldung der Finanzinstitute für die elektronische Übermittlung der Daten, die sich auf dem IPI-Beleg befindet. Der IPI-Standard erfüllt eine wichtige Voraussetzung für die durchgängige automatische Verarbeitung (Fachausdruck: Straight Through Processing) eines Zahlungsauftrags. Und im Unterschied zu den bisherigen Zahlungsbelegen neu auch für den grenzüberschreitenden Zahlungsverkehr.

Gläubiger-Identifikationsnummer

Creditor-Identifier oder Gläubiger-ID. Die Gläubiger-ID ist eine kontounabhängige und eindeutige Kennzeichnung des Lastschriftgläubigers. Diese Nummer wurde für das neue SEPA-Lastschriftverfahren eingeführt und ist ein verpflichtendes Merkmal im Mandat. Die Gläubiger-Identifikationsnummer muss bei der Deutschen Bundesbank beantragt werden.

Mandatsreferenz

Die Mandatsreferenz ist ein vom Zahlungsempfänger individuell vergebenes Kennzeichen eines Mandats (z. B. Rechnungsnummer oder Kundennummer) und ermöglicht in Verbindung mit der Gläubiger-Identifikationsnummer dessen eindeutige Identifizierung.

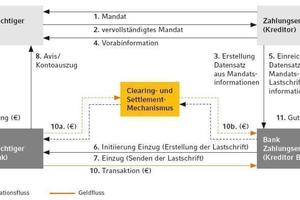

SEPA-Mandat

Das SEPA-Mandat löst die Einzugsermächtigung ab. Damit erteilt der Kontoinhaber die Erlaubnis, Forderungen vom angegebenen Konto einzuziehen und weist zugleich seine Bank an, die SEPA-Lastschriften einzulösen. Das SEPA-Mandat enthält mehr Angaben zu den Zahlungen als bisher die Einzugsermächtigung, z. B. Gläubiger-ID und Mandatsreferenz.

Pre-Notification

Als Pre-Notification bezeichnet man die verpflichtende Information des Gläubigers an den Zahler über die anstehende Lastschrift.

EZB

Europäische Zentralbank (European Central Bank, ECB/Banque centrale européenne, BCE) – ein Organ der Europäischen Union. Der Sitz ist im Eurotower in Frankfurt am Main.

ECBS

European Committee for Banking Standards. Das Europäische Normierungsgremium für Bankstandards ist die treibende Kraft hinter der Entwicklung der IBAN als international einheitlicher Nummer zur Kontenidentifikation im internationalen Zahlungsverkehr.

SEPA-Rat

Der Deutsche SEPA-Rat wurde im Mai 2011 nach dem Vorbild des europäischen SEPA Councils gegründet. Teilnehmer sind Vertreter der Kreditwirtschaft, des Handels, von Versicherungen, Verbraucher und Wohlfahrtsorganisationen des deutschen Zahlungsverkehrsmarktes. Der SEPA-Rat tagt vier Mal jährlich. Er soll den Dialog zwischen der Kreditwirtschaft und den Endnutzern stärken und dabei helfen, eine gemeinsame Positionen zur SEPA-Implementierung in Deutschland zu erzielen, damit die SEPA-Umstellung nutzerfreundlich geschieht.

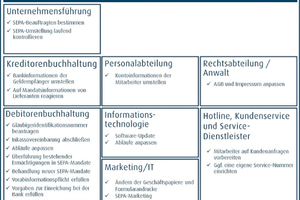

So setzen Sie SEPA um

Zeitstrahl:

März 2012:

die Verordnung tritt in Kraft

Heute:

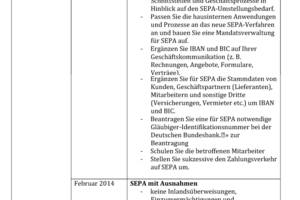

-Stellen Sie ein SEPA-Projektteam aus allen betroffenen Abteilungen zusammen (Rechnungswesen, IT, Kundenbetreuung, Vertrieb, Personal, etc.).

-Entwickeln Sie einen individuellen SEPA-Umsetzungszeitplan mit Verantwortlichkeiten und Terminen.

-Nehmen Sie Kontakt mit Ihrer Hausbank auf (u. a. zur Vereinbarung von späteren Tests).

-Prüfen Sie alle rechtlichen Themen und Geschäftsdokumente (z.B. AGBs, Impressum und insbesondere Lastschriften mit Mandatsneuerungen).

-Analysieren Sie Ihre EDV-Systeme, Schnittstellen und Geschäftsprozesse in Hinblick auf den SEPA-Umstellungsbedarf.

-Passen Sie die hausinternen Anwendungen und Prozesse an das neue SEPA-Verfahren an und bauen Sie eine Mandatsverwaltung für SEPA auf.

-Ergänzen Sie IBAN und BIC auf Ihrer Geschäftskommunikation (z. B. Rechnungen, Angebote, Formulare, Verträge).

-Ergänzen Sie für SEPA die Stammdaten von Kunden, Geschäftspartnern (Lieferanten), Mitarbeitern und sonstige Dritte (Versicherungen, Vermieter etc.) um IBAN und BIC.

-Beantragen Sie eine für SEPA notwendige Gläubiger-Identifikationsnummer bei der Deutschen Bundesbank.

» zur Beantragung

-Schulen Sie die betroffenen Mitarbeiter

-Stellen Sie sukzessive den Zahlungsverkehr auf SEPA um.

Februar 2014: SEPA mit Ausnahmen

-keine Inlandsüberweisungen, Einzugsermächtigungen und Abbuchungsauftragslastschriften nach dem alten System mehr möglich

-Nur noch SEPA-Verfahren erlaubt

-Zusätzliche Prüfpflichten

-Kontinuitätsregelung für Einzugsermächtigung

-Keine BIC-Pflicht bei SEPA-Inlandszahlungen mehr

Ausnahmen:

-Verbraucher dürfen Kontonummer und BLZ weiter verwenden

-Elektronisches Lastschriftverfahren (ELV)

Februar 2016: SEPA

- keine Ausnahmen mehr

- BIC-Pflicht bei grenzüberschreitenden Zahlungen

SEPA-Umstellung: Die zwölf häufigsten Fehleinschätzungen

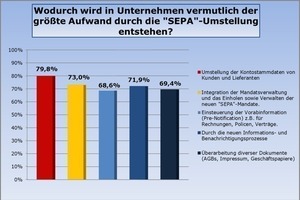

Bei der Umstellung auf SEPA geht es um weit mehr als den Austausch von Kontonummern. Schnell sind wichtige Schritte vergessen und der Aufwand unterschätzt. Die nachfolgende Übersicht zeigt die zwölf häufigsten Fehleinschätzungen und hilft Ihnen, Kostensteigerungen zu vermeiden:

„Die SEPA-Umstellung betrifft mich nicht.“

Jeder, der am bargeldlosen (Euro-)Zahlungsverkehr teilnimmt, ist von SEPA betroffen. Das gilt für Unternehmen wie Privatpersonen gleichermaßen. Nicht nur die Kontoinformationen, sondern auch die rechtlichen Grundlagen ändern sich. Beispielsweise wird die Frist für Rückbuchungen bei der SEPA-Basislastschrift künftig acht Wochen betragen statt bisher sechs Wochen.

„Es ist noch genug Zeit bis zur Umstellung auf SEPA.“

Wer bis zum 01.02.2014 seine Zahlungsprogramme und Buchhaltungsabläufe nicht umgestellt hat, kann seinen Zahlungsverpflichtungen nicht mehr nachkommen. Wer bis dahin die Einzugsermächtigungen seiner Kunden nicht in SEPA-Mandate überführt hat, kann sie nicht mehr nutzen. Die Umstellung auf die SEPA-Abläufe ist komplex und nimmt viel Zeit in Anspruch.

„Mein Softwarehersteller kann das für mich erledigen.“

Die Softwareanpassung ist ein zentraler Baustein im Umstellungsprozess. Ihr Softwarehersteller wird in der Buchhaltungssoftware die Voraussetzungen für SEPA schaffen und ein entsprechendes Update anbieten. Doch das allein reicht nicht. Die neuen Felder müssen mit Daten gefüllt, die neuen Abläufe organisatorisch umgesetzt werden. Der Softwarehersteller wird die SEPA-Fähigkeit der Software herstellen, trotzdem bleiben viele organisatorische Aufgaben und Entscheidungen an Ihnen und Ihren Mitarbeitern hängen.

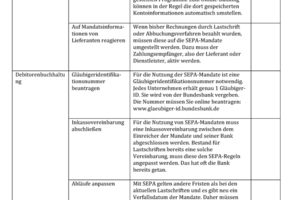

„Die Lastschriftermächtigungen meiner Kunden werden eins zu eins in das SEPA-Verfahren übernommen.“

Richtig ist: Die vorliegenden Lastschriftermächtigungen können in ein SEPA-Basismandat überführt werden. Dazu muss der Zahlungsempfänger jedoch mehrere Bedingungen erfüllen. Wer dies nicht tut und dennoch Rechnungsbeträge einzieht, erhöht sein Risiko. Die Widerspruchsfrist des Zahlungspflichtigen gegen die Buchung steigt dann von 8 Wochen (bisher sechs) auf 13 Monate. Vorliegende Ermächtigungen für das seltenere Abbuchungsverfahren werden inhaltlich durch die SEPA-Firmen-Mandate ersetzt. Sie müssen jedoch vollständig neu erstellt werden. Eine Überführung ist nicht möglich.

„Auf Mitteilungen meiner Lieferanten zu SEPA-Mandaten muss ich nicht reagieren.“

Das ist nur teilweise korrekt. Wenn es sich um eine Lastschrifteinzugsermächtigung handelt, die von Ihrem Lieferanten in ein SEPA-Basismandat überführt wird, müssen Sie nicht reagieren. Der Zahlungsempfänger wird Sie über die Umwandlung informieren. Sie können nicht widersprechen. Sie sollten jedoch prüfen, ob die Überführung mit den vorgeschriebenen Informationen erfolgt und ob Sie das Mandat noch wollen. Wenn Sie das Mandat für überflüssig halten, können Sie die Erlaubnis dazu widerrufen. Soll dagegen eine vorliegende Abbuchungsermächtigung zu einem SEPA-Firmen-Mandat werden, dann muss auch der Zahlungspflichtige aktiv werden. Er muss die Ermächtigung unterschreiben, seine Bank informieren und in der Regel die Zustimmung seiner Bank an den Zahlungsempfänger übermitteln. In diesem Fall besteht Handlungsbedarf von Ihrer Seite.

„Die Fristen für den Rückruf belasteter Beträge ändern sich nicht.“

Das stimmt nur bei den SEPA-Firmen-Mandaten. Wie bisher im Abbuchungsverfahren können die belasteten Beträge nicht zurückgerufen werden. Änderungen gibt es bei den SEPA-Basismandaten. Im alten Bankeinzugsverfahren konnte der Kontoinhaber bis zu sechs Wochen nach Rechnungsschluss des Kontos (meist am Monats- oder Quartalsende) eine Rückbuchung verlangen, ohne Gründe dafür anzugeben. Das SEPA-Basismandat beendet diese Unsicherheit für den Zahlungsempfänger. Die Rückruffrist beginnt mit dem Tag, an dem das Konto belastet wird und endet acht Wochen danach. Als Zahlungsempfänger wird für Sie das Lastschriftverfahren etwas zuverlässiger, da Sie mit exakten Fristen rechnen können. Bitte beachten Sie: Sollte allerdings keine Lastschriftermächtigung vorliegen, verlängert sich die Rückruffrist auf 13 Monate. Als Zahlungspflichtiger müssen Sie Ihre Konten auf Abbuchungen im Rahmen des SEPA-Basis-Mandats zeitnäher überprüfen.

„Ich kann meine Aufträge wie bisher bei meiner Bank online einreichen“

Das stimmt nicht. Mit der Einführung von SEPA ändern sich nicht nur Feldinhalte wie Kontonummer und IBAN, sondern auch das Datenformat. Ab dem 01.02.2014 dürfen die Banken nur noch Dateien im neuen SEPA-Datenformat annehmen und verarbeiten. Um diese erstellen zu können, benötigen Sie ein Software-Update. Wollen Sie vor dem Stichtag auf SEPA umstellen, müssen Sie das mit Ihrer Bank vereinbaren.

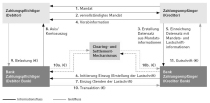

„Nach der SEPA-Einführung ändern sich die Vorlagefristen bei der Bank nicht.“

Das ist für Überweisungen richtig, für Lastschriften allerdings falsch. Überweisungen müssen seit 2012 verpflichtend am nächsten Banktag dem Empfänger gutgeschrieben werden. Lastschriften wurden bisher auf Sicht, d.h. nach Einreichung unverzüglich ausgeführt. Unter SEPA gibt es differenzierte Regelungen. Lastschriften im SEPA-Firmen-Mandat müssen Ihrer Bank einen Tag vor Fälligkeit vorgelegt werden. Die Kontrolle findet durch die zahlende Bank statt, während im SEPA-Basismandat Ihrer Bank die Prüfung obliegt. Dafür benötigt sie Zeit. Die Vorlagefristen sind gesetzlich festgelegt auf fünf Tage vor Fälligkeit bei Erst- und Einmalmandaten. Folgemandate müssen spätestens zwei Tage vor dem Fälligkeits- und Abbuchungstag bei der Bank eingereicht werden. Vor allem die Frist bei Erst- und Einmalmandaten kann sich negativ auf Ihre Liquidität auswirken, wenn Sie sich nicht darauf einstellen.

„Die Lastschriftermächtigung kann auch digital über das Internet erteilt werden.“

Die Lastschriftermächtigung muss rechtssicher in Schriftform vorliegen, d. h. entweder auf Papier oder digital. Eine qualifizierte digitale Signatur ist dafür Voraussetzung. Die Kreditwirtschaft lässt zwar auch digitale Mandate zu, verweist jedoch ausdrücklich auf das erhöhte rechtliche Risiko für den Zahlungsempfänger, weil dieser im Zweifelsfall die Beweislast für ein korrektes Mandat trägt. Wenn Sie Mandate ohne schriftliche Ermächtigung nutzen, riskieren Sie eine Rückruffrist von 13 Monaten.

„Das elektronische Lastschriftverfahren (ELV) ist ab dem 01.02.2014 nicht mehr zulässig“

Das stimmt nicht ganz: Das elektronische Lastschriftverfahren scheiterte bisher an der verlangten Schriftform für die Ermächtigung und den langen Vorlagefristen. Es gibt Verhandlungen mit dem Ziel, das ELV auch in Zukunft problemlos zur bargeldlosen Bezahlung an der Kasse verwenden zu können. Daher können Sie noch bis 01.02.2016 Ihren Kunden diese bequeme Form der Zahlungsabwicklung anbieten.

„Wer Geld von mir haben will, muss mir seine IBAN mitteilen.“

Als Zahlungspflichtiger müssen Sie für den rechtzeitigen Zahlungseingang bei Ihrem Gläubiger sorgen. Sie sind verpflichtet, sich die dafür notwendigen Kontoinformationen selbst zu besorgen und dürfen nicht auf Aktivitäten der Zahlungsempfänger warten. Wenn Ihnen die IBAN Ihrer Lieferanten nicht bis zum 01.02.2014 bekannt sind, werden Sie Probleme bei der fristgerechten Überweisung der fälligen Beträge bekommen.

„Ich kann die Gläubiger-Identifikationsnummer noch im Januar 2014 beantragen.“

Das ist richtig. Die Gläubiger-Identifikationsnummer kann jederzeit auch noch nach dem Stichtag beantragt werden. Wer jedoch kurzfristig nach dem Stichtag 01.02.2014 Lastschriften einziehen will, sollte nicht bis Januar warten. Zum einen muss in den schriftlich erteilten Lastschriften die Gläubiger-Identifikationsnummer angegeben werden. Mit einer späten Beantragung der Nummer schwindet die Vorlaufzeit für die Beschaffung der Mandate. Zum andern kann heute niemand einschätzen, ob es bei der Erteilung der Nummer kurz vor oder nach dem Stichtag nicht zu Engpässen kommen wird, weil viele Unternehmen so spät handeln. Wer hier nicht rechtzeitig tätig wird, der riskiert verspätete Zahlungseingänge.

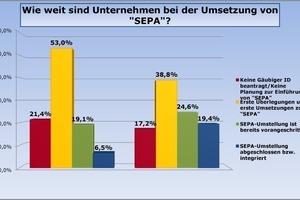

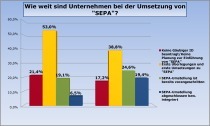

Aktuelle SEPA-Umfrage von Haufe: Die Zeit wird knapp!

Der Countdown zu SEPA (Single Euro Payments Area) läuft. Bis zum 31. Januar 2014 müssen Unternehmen den Zahlungsverkehr auf das neue Überweisungs- und Lastschriftverfahren umstellen. Eine topaktuelle Umfrage von Haufe zeigt, dass die enorme Bedeutung von SEPA und der Anpassungsaufwand von vielen Unternehmen immer noch unterschätzt werden.

Auf die Frage „Wie weit ist das Unternehmen bei der Umsetzung von SEPA?“ gaben 19,4 % der Unternehmen an, diese sei bereits abgeschlossen. In der Umfrage vom Juni/Juli waren es erst 6,5 %. Bei 24,6 % der Unternehmen ist die SEPA-Umstellung bereits vorangeschritten. Allerdings haben immer noch 17,2 % der Unternehmen keine Gläubigeridentifikationsnummern, die für die Nutzung der SEPA-Lastschriften unentbehrlich sind, beantragt. Die aktuelle Umfrage zeigt, dass für zahlreiche Unternehmen immer noch akuter Handlungsbedarf besteht.