Starker Anstieg der Baupreise setzt sich weiter fort

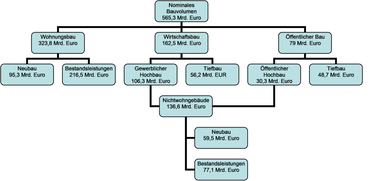

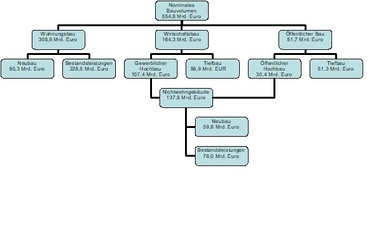

In laufenden Preisen gerechnet wurden nach Berechnungen des Deutschen Instituts für Wirtschaftsforschung im Jahre 2020 444 Mrd. € am Bau investiert[1]. Nach einem pandemiebedingt schwächeren Jahr erwarten die Experten für 2022 wieder eine deutliche Belebung der Baunachfrage. Alle Baubereiche können dabei einen Zuwachs verzeichnen, da die Wachstumseinbußen durch die Corona-Auswirkungen überstanden sind. Das DIW geht von einer weiter aufwärts gerichteten Entwicklung aus - das Bauvolumen soll 2023 real um 3,0% zunehmen[2].

In deutlich höheren Bereichen liegt allerdings der Anstieg der Baupreise. In diesem Jahr wird eine zweistellige Inflationierung des Bauvolumens prognostiziert. Dies liegt noch deutlich über dem Anstieg des Verbraucherpreisindex, der auf den höchsten Stand seit 30 Jahren gestiegen ist. Ursache sind vor allem die galoppierenden Energiekosten. Lieferengpässe bei Holz, Stahl, Kunststoffen und anderen wichtigen Baumaterialien sorgen für Verzögerungen und stark steigende Produzentenpreise. Bei weiterhin hoher Baunachfrage können die Bauunternehmen diese Kostensteigerungen überwälzen. Hohe Preise können zudem zu einer Zurückstellung von wichtigen Infrastruktur- und Wohnungsbauvorhaben führen.

Nach einem deutlichen Plus im abgelaufenen Jahr werden voraussichtlich auch 2022 die Preise für Bauleistungen stark zulegen. Mittelfristig wird allerdings erwartet, dass sich die Materialengpässe auflösen und die Lieferketten wieder stabilisieren werden. Unter der Voraussetzung perspektivischer Planungssicherheit können die Unternehmen ihre Baukapazitäten kontinuierlich weiter aufbauen. Durch eine verstärkte Digitalisierung der Planungs-, Bau- und Genehmigungsprozesse kann zudem mittel- bis langfristig eine Beschleunigung erreicht werden. Ein digitaler Bauantrag bei entsprechender besserer personeller Ausstattung der Verwaltung könnte nicht nur zur Vereinfachung der Verfahren führen, sondern daneben kostensenkende Wirkung haben.

Für die Prognose der Preise für Bauleistungen in der mittleren Frist hat das BBSR ein Modell veröffentlicht[3]. Wesentliche Modellvariablen wie die weitere gesamtwirtschaftliche und demografische Entwicklung sowie die Importpreise deuten auf eine künftige Beruhigung an der Baupreisfront hin. Es ist beabsichtigt, diesen Ansatz zu aktualisieren und weiter zu entwickeln.

Starke Wachstumsimpulse kommen weiterhin vom Wohnungsbau, der 57 % des Bauvolumens ausmacht. Der Neubau von Mehrfamilienhäusern verzeichnete in den Jahren 2014 bis 2018 zweistellige Zuwachsraten. Diese Dynamik hat sich etwas abgeschwächt. Im Eigenheimbau wurden zuletzt fast ähnlich hohe Zuwächse erreicht. Der Anteil des Neubaus am gesamten Wohnungsbau liegt aber nur bei 31%, Mitte der 1990er Jahre waren es noch fast die Hälfte[4]. Die unverändert guten Rahmenbedingungen ermöglichen im Neubau hohe Zuwächse. Zudem besteht immer noch ein sehr hoher Überhang der Genehmigungen im Verhältnis zu den Baufertigstellungen. Der soziale Wohnungsbau wird stark ausgeweitet. Auch der weiter stark gestiegene Auftragsbestand lässt eine weiter florierende Wohnungsbautätigkeit erwarten. Die Nachfrage nach Wohnraum bleibt unverändert hoch.

Die Bauleistungen an bestehenden Gebäuden stellen die wichtigste Größe in deutschen Bauvolumens dar: Dies trifft sowohl auf den Wohnungsbau, wie auch den gewerblichen und öffentlichen Hochbau zu. Im Wohnungsbau sind dabei etwa 80% Teilmodernisierungen, während der Anteil der Vollmodernisierungen im Nichtwohnungsbau in den letzten Jahren stetig ansteigt und mittlerweile über 43% beträgt. Mit 67 Mrd. Euro im Jahr 2020 haben Maßnahmen zur energetischen Sanierung (Wohn- und Nichtwohngebäude) einen wesentlichen Anteil an den Bestandsleistungen. Die Maßnahmen an bestehenden Wohngebäuden waren zuletzt von den Lieferengpässen und höheren Preisen der Materialen besonders betroffen. Der starke Anstieg der Energiepreise wird allerdings Investitionen in energetische Sanierungsmaßnahmen wieder attraktiver machen. Zudem dürften umfassende Modernisierungen durch die in Aussicht gestellte Anhebung der Abschreibungsraten profitieren. Das DIW rechnet daher mit einer deutlichen Ausweitung der Bauleistungen am Gebäudebestand. Dies gilt analog - auch angesichts des Sanierungsstaus in der öffentlichen Infrastruktur - für die Maßnahmen an bestehenden Nichtwohngebäuden.

Der Wirtschaftsbau hat sich 2021 von dem pandemiebedingten Einbruch im Vorjahr erholt. Die Industrie investiert in Fabriken und Werkstätten, auch neue Bürogebäude werden wieder zunehmend genehmigt. Das erhöhte Investitionsbudget der Deutsche Bahn findet seinen Niederschlag in einem expansiven Tiefbau.

Die schlechte Finanzlage vieler Kommunen hat den öffentlichen Bau negativ beeinflusst, so das in diesem Baubereich 2021 die schwächste Entwicklung zu verzeichnen war. Allerdings bleibt der Investitionsbedarf bei Infrastruktur und Digitalisierung unverändert hoch. Es ist daher zukünftig mit einer deutlich höheren Dynamik zu rechnen, wenn die im Koalitionsvertrag festgelegten Maßnahmen zur Umsetzung kommen.

Von der hohen Neubautätigkeit profitiert insbesondere das Bauhauptgewerbe. Dieser Baubereich kommt bislang besser durch die Pandemie als das Ausbaugewerbe, das stark unter Lieferengpässen leidet. Die Zuwachsraten liegen daher im Hauptgewerbe seit Jahren deutlich über denen im Ausbau. Im gesamten Baugewerbe hat ein deutlicher Beschäftigungsaufbau stattgefunden, sodass die Kapazitätsauslastung nicht mehr so angespannt war. Hierbei konnte das produktivere Hauptgewerbe schneller zusätzliches Personal gewinnen als der Ausbaubereich.

Bundesinstitut für Bau- , Stadt- und

Raumforschung (BBSR) im Bundesamt für

Bauwesen und Raumordnung (BBR),

Referat II 13 - Wohnungs- und Immobilienwirtschaft,

Bauwirtschaft, Bonn